事件:21世纪(jì)经(jīng)济(jì)报道、澎湃新闻等多家媒体报道,协定(dìng)存款及通知存款自律上限(xiàn)将于5月15日执(zhí)行,其中国(guó)有(yǒu)银行执(zhí)行基准(zhǔn)利率加10BP;其(qí)它金(jīn)融(róng)机(jī)构执行基准利率加20BP。

通知(zhī)存款和(hé)协定存款是什(shén)么?通知(zhī)存款和协定存款是“类活期存款”,灵活性好(hǎo)于定期,收益率好(hǎo)于活期。产品推出的目的更多是为吸引存款。通知存款是指不约定存期,在支取(qǔ)时提前通(tōng)知银行的存款业务,分为提(tí)前一天和提前七(qī)天(tiān)的两种类型。协(xié)定(dìng)存(cún)款(kuǎn)是对(duì)协定额度(dù)以(yǐ)内的部分给予活(huó)期(qī)利(lì)率,对超过协定部分给予协定存款利率。

通知存款和协定(dìng)存款当(dāng)前利率(lǜ)处于(yú)什(shén)么水平?为何(hé)需要规定上限(xiàn)?根据央行(xíng)公告, 1 天和 7 天期通知存(cún)款利率分别为(wèi) 0.80% 、 1.35% ,协定(dìng)存款利(lì)率为(wèi) 1.15% ,活期(qī)挂牌基准利率为 0.35% 。如以此为标准,则(zé)国有四大行1天和7天期通知存款利率(lǜ)的上限分别为(wèi)0.90%、1.45%,协定存款利率上限为1.25%。其它金融机构 1 天和 7 天(tiān)期通(tōng)知(zhī)存款利率的上限(xiàn)分别(bié)为 1.00% 、 1.55% ,协定存款利率上限为 1.35% 。而目前部分城商行(xíng)与农(nóng)商行通(tōng)知、协(xié)定存款利率(lǜ)偏高,我们梳理的样本(běn)银行中(zhōng)有13.5%的银行超过(guò)新规上限。7 天通知存款的最高(gāo)利(lì)率达到(dào) 2.1% 。且部分银(yín)行最高的通(tōng)知存款利(lì)率(lǜ)高(gāo)于其挂牌价(jià),存在“存款(kuǎn)竞争”令(lìng)负债成本相对刚性的问题。

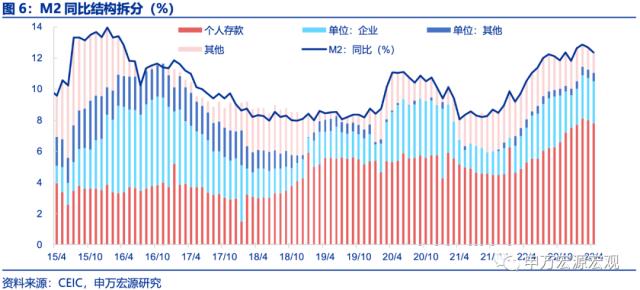

规定(dìng)上限对相关(guān)存(cún)款(kuǎn)实(shí)际利率有何(hé)影响?是否会对M1和(hé)M2产(chǎn)生影响?部分城商行和农(nóng)商行(占(zhàn)比近13.5%)通知(zhī)存(cún)款和协定存款利率或将有(yǒu)所下调,但对M1和M2增速影响(xiǎng)非对称。其一,通(tōng)知存款和协定存款应属于(yú)其他存款,对(duì)M1或没(méi)有影响。其二(èr),通知存款和协定存款若流(liú)出,可能会拖累(lèi) M2 增速。根据《存(cún)款统计分类及编码》,我们合理推断,通知存款和协定(dìng)存款(kuǎn)归(guī)属于 M2 下(xià)的其他(tā)存款科目,则其变(biàn)动(dòng)会影响(xiǎng)M2规模和(hé)增速(sù)。考虑到此次利率(lǜ)上限(xiàn)的设(shè)定(dìng),可能有(yǒu)部分个人或企(qǐ)业将通知存款和(hé)协定存款投向收益率更高的理财以(yǐ)及(jí)其他资管产品中,拖累 M2 增速表现。考虑(lǜ)到4月居(jū)民存款已经开始重新流(liú)向表外,M2增速预计将进入下行通道。再考虑到此次通知存款和协定存(cún)款利率上限的约(yuē)束,或进一步(bù)加速居民将资金从表内搬至表外。

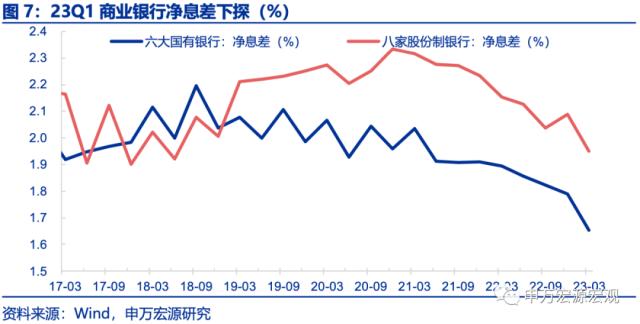

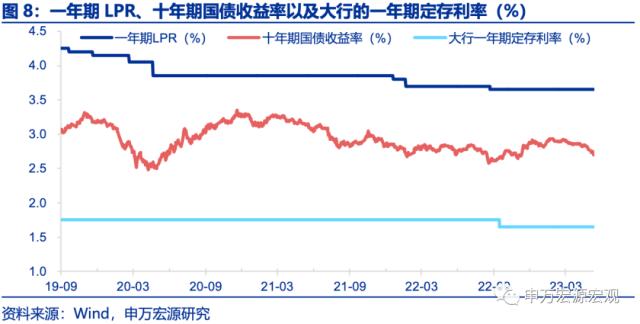

是否(fǒu)意味着存款利率下调新一轮的开始?本次约束通知存款和协定存款利率,核(hé)心(xīn)目的(de)是缓解银行净息差(chà)压力。23Q1 商(shāng)业银行净息差下探(tàn),其(qí)中国有银(yín)行平均净(jìng)息差下行(xíng) 13.7BP 至(zhì) 1.65% ,八家股份制(zhì)银行的平均净息差下行 13.8BP 至(zhì) 1.95% 。但商业银(yín)行的(de)利润是准公共(gòng)品(pǐn),去向(xiàng)有三:一是利润分(fēn)配给财(cái)政的非(fēi)税(shuì)收入;二是转(zhuǎn)增资本金(jīn)以满(mǎn)足宏观(guān)审慎的(de)管(guǎn)理要求,疏通货币政策(cè)的传导渠道;三是增加拨(bō)备以应对坏(huài)账风(fēng)险。既要保(bǎo)证商业银行的合理盈利(lì)水平,又要不抬(tái)高实体经济融(róng)资水(shuǐ)平,惟有对(duì)存(cún)款利率(lǜ)进行调整。实际上, 2022 年(nián) 9 月主要(yào)银(yín)行已经下调存款利(lì)率,年初至(zhì)今(jīn)其他银行也纷纷跟进,随(suí)着商业银行普通存款利率的调整到位,政策抓手转向(xiàng)其他存款的利率水平(píng)。但目前尚(shàng)不构(gòu)成(chéng)新(xīn)一(yī)轮存款利率下调的开始,源于目前存款利率(lǜ)市场(chǎng)化调整机制参(cān)考 10Y 国债利(lì)率(lǜ)与(yǔ) 1Y LPR ,而目前 10Y 国债收益率高于上一轮下(xià)调(diào)时低点(diǎn), 1 年(nián)期 LPR 持(chí)平,尚(shàng)不具备全面(miàn)下调的(de)充分条件。

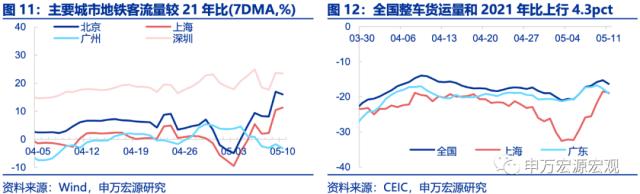

高频(pín)数据经(jīng)济表现:汽车销售、地产销(xiāo)售改善。乘用车零(líng)售同比(bǐ)较上周上升 27pct 至(zhì) 67% ,今年累计同比(bǐ) 1% ,全国整(zhěng)车货(huò)运量(liàng)有所反弹。房地产市场:地产(chǎn)销售(shòu)有所恢复,因城施(shī)策继续(xù)加码。政府性基金(jīn)与基建:新增专项(xiàng)债 147.8 亿(yì),下(xià)周计划发(fā)行 881.1 亿。工业生产与制造业投资:开工(gōng)率继续改善(shàn)。通胀:猪肉、蔬菜、水果(guǒ)、钢铁(tiě)、煤炭价(jià)格下降,油价(jià)上升。货币政策与汇(huì)率:资短端金利(lì)率下行、美元下行,人民币升(shēng)值。

风险提示:稳(wěn)增长政策见效速度(dù)慢于预期(qī),数(shù)据(jù)搜集遗漏。

以(yǐ)下为正文

周关注:存款利率下调新一轮的开始(shǐ)?

事件:21 世纪(jì)经济(jì)报道、澎(pēng)湃新闻等多家媒(méi)体报道,协定存款及通知存(cún)款自律(lǜ)上限:国有银行(特指工农、中、建四(sì)大行)执行基准利率(lǜ)加 10BP ;其它(tā)金融(róng)机(jī)构执行(xíng)基(jī)准利率加 20BP ,自 2023 年 5 月 15 日起执行。

1. 通知(zhī)存款和协 定(dìng)存款是什(shén)么?

通知存款和协定存款是(shì)“类活期存款(kuǎn)”,灵(líng)活性好于定(dìng)期,收益率好于(yú)活期。产品推出的(de)目的更多是(shì)为吸引存款。

通知存款是(shì)指不(bù)约定(dìng)存期,在支取时提(tí)前(qián)通知银行的存(cún)款业(yè)务(wù),分为提前一天和提前七天的两种类型(xíng)。在存入款项(xiàng)时不(bù)约定存期,支取(qǔ)时需提前通(tōng)知银行,约定支取存款的日期和金额方能支取,按存款(kuǎn)人提前太深是一种什么体验,太深是不是不好通知(zhī)的期限长短划分为一天通知(zhī)存款和(hé)七天通知存款两(liǎng)个品种,一天(tiān)通知存(cún)款必须(xū)提(tí)前一(yī)天通知约定支(zhī)取存款,七(qī)天(tiān)通知存款必须提前七天通(tōng)知约定支取(qǔ)存款。通知存款(kuǎn)面向个人和企业(yè)办理。

协定存款是(shì)对协定额度(dù)以内的(de)部(bù)分给予活期利率,对超过协定(dìng)部分给(gěi)予协定存款利率。协定存款是(shì)指银(yín)行与(yǔ)客户签订协议,约定结(jié)算账(zhàng)户的(de)每日留存金(jīn)额,结算账户每日余额(é)低于最低(dī)留存额(é)(含)的部分按(àn)活期存款利率(lǜ)计息,超(chāo)过部分(fēn)按中国人民银行规(guī)定的(de)协定(dìng)存(cún)款利率计(jì)息(xī)的存款。协(xié)定存款面向企业办理。

2. 通(tōng)知、协(xié)定存(cún)款当前(qián)利率水平(píng)?为(wèi)何(hé)需要(yào)规定上(shàng)限?

若央行规(guī)定新(xīn)的利率上限,则7天通知存款利率(lǜ)的上限被设(shè)定(dìng)为1.55%。根(gēn)据央行公告, 1 天(tiān)和 7 天(tiān)期通(tōng)知存款(kuǎn)利率分别为 0.80% 、 1.35% ,协(xié)定(dìng)存(cún)款利率为(wèi) 1.15% ,活(huó)期挂(guà)牌(pái)基准利率为 0.35% 。如以(yǐ)此为标准,则国有四大行 1 天和 7 天期通知存款利率的上(shàng)限分别为 0.90% 、 1.45% ,协定存款利率(lǜ)上限为(wèi) 1.25% 。其它(tā)金融(róng)机(jī)构 1 天和 7 天期通知存款利率的(de)上限分别(bié)为 1.00% 、 1.55% ,协定存款利率上限为 1.35% 。

城(chéng)商行与农商行通知、协定(dìng)存款利率偏高,样本(běn)银行(xíng)中(zhōng)有13.5%的银行(xíng)超过(guò)新规上限。我们梳理(lǐ)了(le)国(guó)有(yǒu)银行、股(gǔ)份制(zhì)银行、 20 家城商(shāng)行(按资(zī)产规模排序)以(yǐ)及 14 家农商行的挂牌利率(截止至 5 月 11 日),其中国(guó)有(yǒu)银行(xíng)与股(gǔ)份行挂牌利率(lǜ)未超(chāo)过央行新规(guī)上限,超过(guò)上限的(de)银行主要集中在城商行和农商(shāng)行中(zhōng),占(zhàn)比达(dá) 13.5% ,其中 20 家城商行中有 4 家超过(guò)上限、占比 12.1% , 14 贾(jiǎ)农(nóng)商行中有 3 家超过上限、占(zhàn)比 15.6% 。 7 天通知(zhī)存(cún)款的(de)最高利(lì)率达(dá)到 2.1% 。

同时,部(bù)分银行最(zuì)高(gāo)的通知存款利率高(gāo)于其挂(guà)牌价,存(cún)在“存款竞争”令负债成本相对刚(gāng)性的(de)问题。我们(men)在梳(shū)理过程中发现,部分银行(xíng)个(gè)人通知存款(kuǎn)的最高利率高于挂牌利(lì)率,其 1 天的通知存款最高利率为 1.75% ,而(ér)其挂牌利率是(shì) 1.35% 。

3. 规定上(shàng)限对(duì)实际存款利率、 M1 和 M2 的影响如何?

部分城商行和农(nóng)商行通知存款(kuǎn)和协定(dìng)存款(kuǎn)利率或将有(yǒu)所下(xià)调(diào)。目前(qián)超过利率新规上限的主要为城商(shāng)行(xíng)和农商行,样(yàng)本银行中有 13.5% 的(de)银行超过上(shàng)限,其中 7 天通知存款的(de)最高利率达到 2.1% (规(guī)定上(shàng)限为 1.55% ),因此新规的执行会导(dǎo)致部分城商行和农商行(合理(lǐ)估算近 13.5% 的比例)通知存款和(hé)协定存款利率或将有所下调。

是否会对M1和M2的增(zēng)速产生(shēng)影响?

其一,通知存款和协定存款应属(shǔ)于其他存(cún)款,对M1或没有(yǒu)影响(xiǎng)。根据《存款统计(jì)分类及编码》,通知存款和协定存款与普通存(cún)款并(bìng)列,并不属于(yú)单位(wèi)存款和储蓄(xù)存款。则考虑(lǜ)到 M1 为 M0 与(yǔ)单位活期存款之和,其不在 M1 的包含(hán)范围(wéi)之(zhī)内,利率上(shàng)限的设定对 M1 应当(dāng)没有(yǒu)影响。

其(qí)二(èr),通知存款和(hé)协(xié)定存款若流出,可(kě)能会拖累(lèi)M2增(zēng)速。根据《存款统(tǒng)计分类(lèi)及编码》,我们合(hé)理推断,通知存(cún)款和协(xié)定存款归属于 M2 下的其他存款科(kē)目,则其变动会影响 M2 规(guī)模和增速。考虑(lǜ)到此次利率上(shàng)限(xiàn)的设定,可能(néng)有部分个人或(huò)企业将(jiāng)通知存款和协定存款投向(xiàng)收益(yì)率更高的(de)理财以及其他资管产品中,拖累 M2 增速表现。

考虑到太深是一种什么体验,太深是不是不好ng>4月居民存款已经开始重新(xīn)流向表外,M2增(zēng)速预计将(jiāng)进入(rù)下行(xíng)通道。M2 近一(yī)年的上行(xíng)由(yóu)个人存款推(tuī)动,资管资金回表(biǎo)也主要来源(yuán)于(yú)居(jū)民。 22 年 3 月 -23 年 3 月, M2 同比上行的(de) 3 个百分点中,有(yǒu) 3.1 个百分点来(lái)源于个(gè)人存款的规模(mó)扩张。年初以来(lái) 1.6 万亿资管资金回流表内中,有(yǒu) 1.4 万亿来源于住户部门(mén)。但随着4月居民(mín)存款同比首次由增转降,居民(mín)资产配置或(huò)回流表(biǎo)外,对应(yīng)的(de)则是M2同比超过市场(chǎng)预期下行。再考虑(lǜ)到此(cǐ)次通知存款和(hé)协定存款利率上限(xiàn)的约束,或进一步加(jiā)速居民将资金从(cóng)表内搬至表外。

4. 是否意味(wèi)着存款利率下调新(xīn)一轮(lún)的开始(shǐ)?

本(běn)次约束通知存款和(hé)协定存款(kuǎn)利率(lǜ),核心目(mù)的是缓解银行净息差压(yā)力。23Q1 商(shāng)业银行净(jìng)息差下(xià)探,其中(zhōng)国有银行平均净息差下行(xíng) 13.7BP 至(zhì) 1.65% ,八家股份制银行的(de)平均净息差下行 13.8BP 至(zhì) 1.95% 。但商(shāng)业银行的利润(rùn)是准公共品,去向有三:一是利(lì)润分配给(gěi)财政的(de)非税收(shōu)入;二是转增资本金(jīn)以满足宏观审慎的管理要求(qiú),疏通货(huò)币政策的传导渠(qú)道(dào);三(sān)是增加拨备以应对(duì)坏账风险。既(jì)要保证商业(yè)银行的合理盈(yíng)利水平(píng),又要(yào)不抬高实体经济融资水(shuǐ)平(píng),惟有(yǒu)对存款利率进行调整。

实际上,去年9月主要银行已经下(xià)调存(cún)款利率(lǜ),年初至今其他银行也(yě)纷(fēn)纷跟进,随着商业银行(xíng)普通(tōng)存款利率的调整到(dào)位,政策抓手转向(xiàng)其他(tā)存款的(de)利率水平。而(ér)部分中小银行(xíng)未高息(xī)揽储,其通知存款利率和(hé)协定存款利率明显偏高,实际(jì)上不利于商业(yè)银行整体(tǐ)负债(zhài)端成本(běn)的(de)下降,也成为本次约(yuē)束通知存款和协定存款利(lì)率(lǜ)的触发因素。

是(shì)否是(shì)新一轮存款利率下(xià)调的开始?目前十年期国债收益率(lǜ)高于上一轮(lún)下(xià)调时低点,1年期LPR持(chí)平,因(yīn)而(ér)目前尚不具(jù)备充(chōng)分条件。2022 年 4 月,央行(xíng)指导利率自律机制建立(lì)了存款利(lì)率市(shì)场(chǎng)化调(diào)整机制,以 10 年期(qī)国债收益率(lǜ)和以 1 年(nián)期(qī) LPR 基准(zhǔn),合理调整存款利(lì)率水平(píng)。 2022 年 4-9 月 10 年(nián)期国债利(lì)率下调 14bp , 1Y LPR 下调 5bp ,也相应(yīng)触发(fā) 2022 年(nián) 9 月部分全(quán)国性银行下调存款利(lì)率,如一年期定期存款利率(lǜ)下调 10BP 。而从 2022 年 9 月至今, 1 年期 LPR 按兵(bīng)不动(dòng), 10 年期国债收益率走高 3.9BP ,并未进一(yī)步下行。

高频经济(jì)表(biǎo)现:汽车、地产(chǎn)销售改善

1)商品消费:乘用车零售较上周有(yǒu)所改善,今年以来累计同比增长(zhǎng)1%。截至5月(yuè)7日,乘(chéng)用车零售同比较上(shàng)周上(shàng)升27pct至67%,今年累计同比(bǐ)1%。5月1-7日,乘用(yòng)车市场零售同比增长(zhǎng)67%。

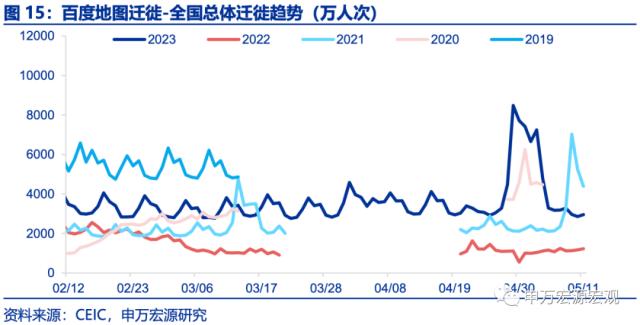

2)服务消费:全太深是一种什么体验,太深是不是不好(quán)国整车(chē)货运量有所(suǒ)反弹,京沪深(shēn)迁徙指数继续上(shàng)行。截止 5 月 11 日,全国整车(chē)货运(yùn)量较 2021 年同期上(shàng)行 4.3pct 至 -16.3% ;京(jīng)沪深迁(qiān)徙趋势(shì)较 2021 年(nián)同期上行 2.2pct 至 15.3% 。

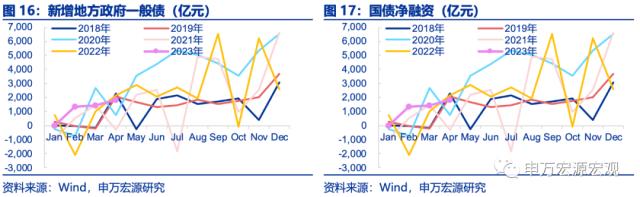

3)财政(zhèng)与政府消费:截至5月12日(rì),当周国债净融资-754.8亿,当周新增0亿(yì)一般债,下(xià)周计划发(fā)行34.83亿。

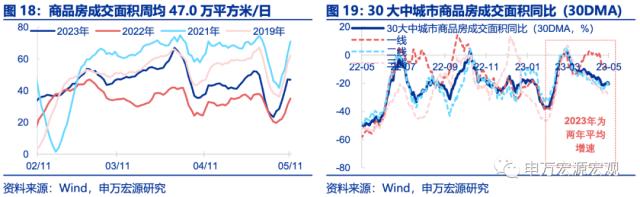

4)房地(dì)产市场:地产销售回暖,五一(yī)过后因城施策继续加(jiā)码。截(jié)至 5 月(yuè) 11 日, 30 大中城市商品(pǐn)房周(zhōu)均成交面积两年平均增速回升 13.0pct 至 -18.6% ,分(fēn)结(jié)构看,一线、二线和三线城市分别回升 22.9pct 、 14.5pct 和(hé) 3.7pct 至 -1.3% 、 -17.1% 和(hé) -34.3% 。贵阳、内蒙(méng)古(gǔ)等(děng) 30 余(yú)个城市进(jìn)行了公积金贷款(kuǎn)政策的调整和优化。

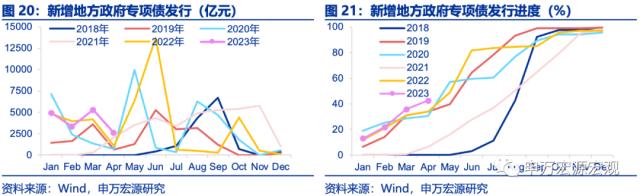

5)政府性基(jī)金与基(jī)建:当周新增专项(xiàng)债(zhài)147.8亿,下(xià)周(zhōu)计划发行(xíng)881.1亿。

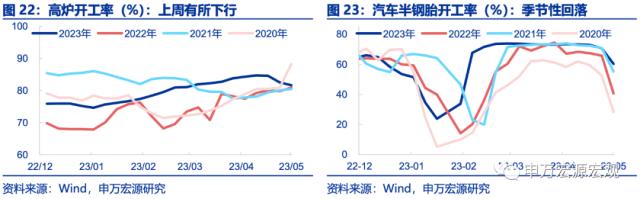

6)制造业(yè)投资与工业生产:受五一(yī)假期及(jí)需求走弱影响,开工(gōng)率连周下滑。截至(zhì) 5 月 5 日,高炉开工率继(jì)续(xù)回落(luò) 87bp 至 81.7% 。汽车半钢(gāng)胎开工率季节(jié)性回(huí)落(luò) 1028bp 至 60.38% ,但仍强于去年同期( 40.6% )。

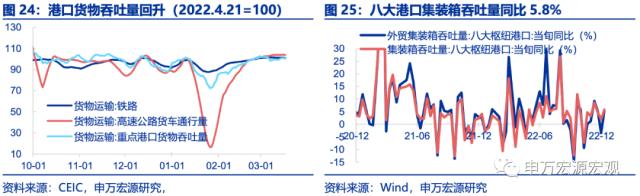

7)出口:港口物流效(xiào)率有所改(gǎi)善。截至 3 月 17 日,交运部重点港(gǎng)口货物吞吐(tǔ)量(liàng)较上周回升(shēng) 0.8% ,高速公路货车(chē)通(tōng)行量与铁(tiě)路货(huò)运量(liàng)较(jiào)上(shàng)周分别回(huí)落 0.2% 、 0.5% 。

8)食品价格:猪肉价格继续下行,菜价、果价(jià)回升。截至 5 月 4 日,猪肉零(líng)售价下跌 0.1% 至(zhì) 24.6 元 / 公斤(jīn);截至 5 月(yuè) 11 日(rì),蔬菜、水果价格分别环涨 0.6% 、 2.1% ,同比分别回升 6.6pct 、 3.6pct 至(zhì) 6.4% , 5.4% 。

9)工(gōng)业品价格:油价(jià)小(xiǎo)幅回升,国内钢(gāng)价、煤(méi)价下(xià)行。截(jié)至 5 月 11 日(rì),布油周均价小幅回升 0.1% 至(zhì) 76.4 美(měi)元(yuán) / 桶(tǒng),动力煤价格回(huí)落(luò) 1.4% 至 1001.3 元 / 吨(dūn)。螺纹钢价格下行 0.9% 至 3812 元 / 吨。截至(zhì) 5 月 5 日,美国原油产量 1230 万(wàn)桶 / 日(rì)。

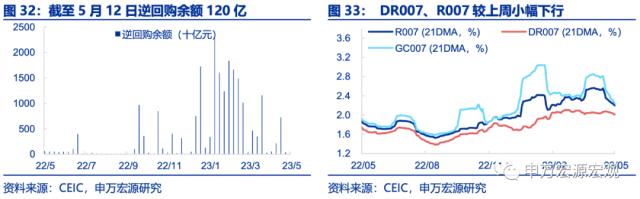

10)货币政策与(yǔ)汇(huì)率:逆回购地量延续,资金(jīn)利率(lǜ)小幅下行。截至 5 月 12 日,本(běn)周逆回购(gòu)余额 120 亿(yì)。 DR007 ( 1.7703% )、 R007 ( 1.9022% )分别较上周小幅下(xià)行(xíng) 0.5BP 、 6.2bp 。

美元指数小幅上行,人民币被动贬值(zhí)。截至 5 月 11 日,美元指数小(xiǎo)幅上(shàng)行至(zhì) 102.1 , CNY 和(hé) CNH 分别报收 6.9396 和 6.9410 ,分别较上周贬值 0.3% 、 0.6% 。

风险提示:稳增长政(zhèng)策(cè)见效速度慢于预(yù)期,数据搜(sōu)集遗(yí)漏。

全(quán)球(qiú)宏观日历:关注中国 4 月(yuè)经(jīng)济(jì)数据(jù)

内容节选自申万(wàn)宏源宏观研究报(bào)告:

《存款利率(lǜ)下(xià)调新一(yī)轮的开始?——申万(wàn)宏源宏观周报·第208期》

证券分析师:屠强 贾东旭 王胜

发布日期:2023.05.13

未经允许不得转载:腾众软件科技有限公司 太深是一种什么体验,太深是不是不好

腾众软件科技有限公司

腾众软件科技有限公司

最新评论

非常不错

测试评论

是吗

真的吗

哇,还是漂亮呢,如果这留言板做的再文艺一些就好了

感觉真的不错啊

妹子好漂亮。。。。。。

呵呵,可以好好意淫了